【夢をかなえる家計簿】新年、我が家の家計簿、予算計画と管理方法を紹介

新年があけ、半月が経ちました。

皆さんは、新しい年の計画は立てましたか?

我が家では、年末年始にかけて、新しい年の年間計画をざっくりと立てたり、それに伴った家計の計画、見直しをするようにしています。

ふみねぇは、19年間、経理事務員として働いていたので、お金の出入りにはちょっと敏感。

敏感なわりに、お財布の紐をキツく締めるということが苦手で、あればあるだけ好きなことに使ってしまう浪費気味の矛盾した性質を持っております。

さらに面倒くさがりの性格も相まって、家計簿なんてまともに続くはずもなく!!涙

独身の頃は、よくクレジットカードの使いすぎで月末に「ゲゲ!!!」となったりしていました。😭

そんな浪費気味&面倒くさがり妻を持つ、宮坂家の家計は、試行錯誤の結果、楽ちんだけどよく貯まる超自動化家計簿となっております。

お友だちによく「どうやってるの!?」と聞かれます。

今回は、ズボラ妻でも貯められる、我が家の家計管理方法をチラッとご紹介したいと思います。

ぜひ、今年の年間計画を立てるための参考にしてみてください。

・いきなりの支出に動じない家計の作り方がわかる

・自動化家計簿の作り方がわかる

目次

家計簿をつけるようになって変わったこと

我が家は2012年に結婚して11年、子供が生まれてから10年になります。結婚当初は、2人のお金をどうやって管理して良いのか分からず、試行錯誤の連続でした。

よくInstagramなどで見る封筒分けなどの現金管理でやってみたりしましたが、

・家計簿つけるの面倒

・ポイ活できない

・引出手数料もったいない

・現金引き出す手間がかかる

・旦那の保有残高が分からず家計全体が把握できない

・家計簿によく抜けがある→月末に残高が合わない

などなどの問題から、現金管理は断念し、家族カードを作ってのクレジットカード管理に変えました。

一つのクレジットカードに支出が集約されるので、家計全体でいくら何に使っているのかが把握できるし、現金管理のような手間もないし、超快適に家計の把握ができるようになっていきました。

が、しかし、、、

「お金が湯水のように湧き出ている感」を感じてしまうクレジットカードの罠(使いすぎ)にハマる時もチラホラ・・・

しかも、全ての支出がクレカ払いにはできないので、他の支出も併せて全ての支出を管理しようと思うとやっぱり家計簿が必要・・・

そこで、いろいろな家計簿アプリ(Money Tree、Zaim、マネーフォワードME)を数年かけて試して研究した結果、マネーフォワードMEアプリに落ち着き、2018年から口座連携、クレジットカード連携で家計簿記帳が半自動でできるようになっていきました。

※マネーフォワードMEは、銀行口座、クレジットカード、スマホ決済など、たくさんの連携ができて、複雑化しがちな複数の口座に渡った資産管理が簡単にできる超秀逸アプリです。マネーフォワードMEを使うようになって、丸6年経ちます。

今では、夫婦でログインできるようにして、見える化し、夫婦で共通認識を持って家計を管理することで、夫婦間の認識不足によるお金の心配はほぼなくなりました。

家計管理や貯蓄は何のためにするの?

そもそも、家計管理をして、貯蓄をする目的って何でしょうか?

結論としては、お金の不安をなくし、安心して暮らすためです。

世の中には、めっちゃ稼いでめっちゃ使う「宵越しの金は持たねぇ主義」の方もいますよね。

そんな人にとって、家計管理って無縁ですよね(笑)

稼ぐパワーがバグっていればそれもアリかもしれません。

一方、家計簿をつけずとも、貯蓄をせずとも、引き寄せ力が半端ない人は、困った時にはお金が何処からともなくスーパーマンのようにお金が引き寄せられる方もいるかもしれません。それはそれで羨ましい限りです。

ただ、稼ぐ力や引き寄せ力をバグらせる以外は、一般家庭ではそうはいきませんよね。🤣

毎年、毎月、何にいくら使っているのか?

いくら収入があれば暮らしていけるのか?

大きい支出は何年後にいくらあるのか?

それが分からない状態で暮らしていくのは、霧の中、目の前が見えない道を歩くような感覚で不安が付き纏います。

家計管理をすることで、日々の生活にいくら必要なのかを把握して、貯蓄をすることで大きな支出に生活を揺らがされることなく、安心して暮らせるようになります。

安心して暮らせる家計にするために必要な2つの作業

安心の暮らしのために「家計管理」や「貯蓄」が必要なのはわかっているけど、何から手をつけたらいいか分からないという方もいるのではないでしょうか?ここで、今一度安心して暮らせる家計ってどんなものかを考えて見ましょう。

例えば、家計の管理ができていない状態とは、「いつ」「いくら」かかるのかがわかっておらず、将来の急な支出に対しての準備ができていない状態です。

いきなりの高額な出費に「ゲゲッ!!やばッ!!」となってしまう状態ですね。そんな「やば!」な状態がいつ来るのか、そしてどんな大きさで来るのかが全くわかっていない状態。これが家計管理ができていない状態。

逆を返せば、「いつ」「いくら」かかるのかがわかっている状態で準備ができている状態にすれば、安心の家計管理ができている状態といえます。

いきなりの急な支出も「へへッ、わかっていたわよ。備えはできているわ♪」という状態ですね。この状態が強い家計、夢をかなえられる家計です。

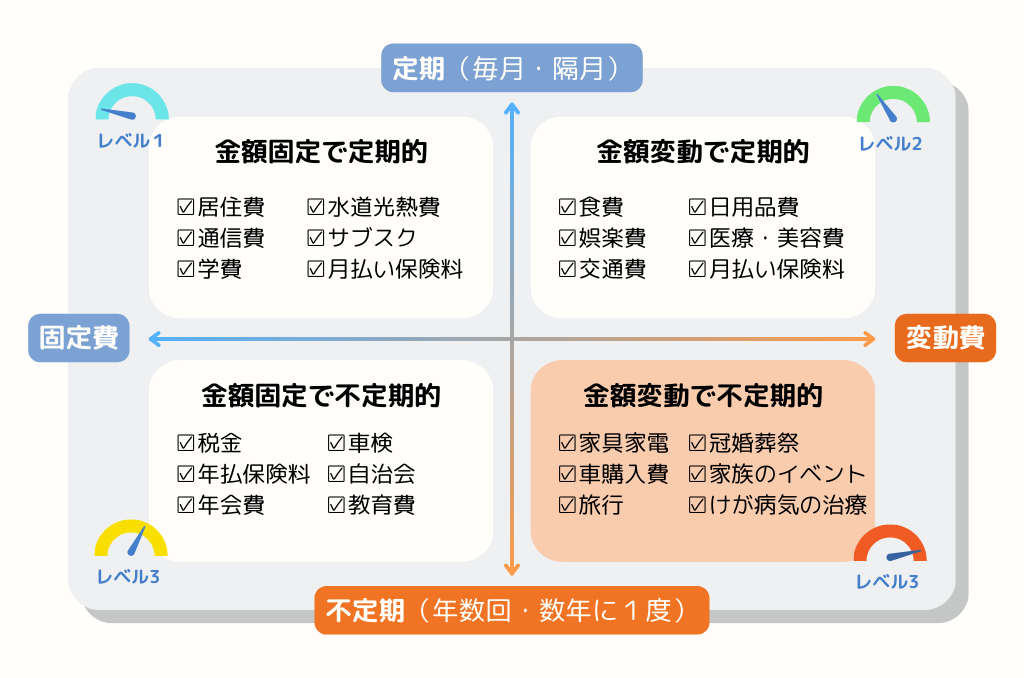

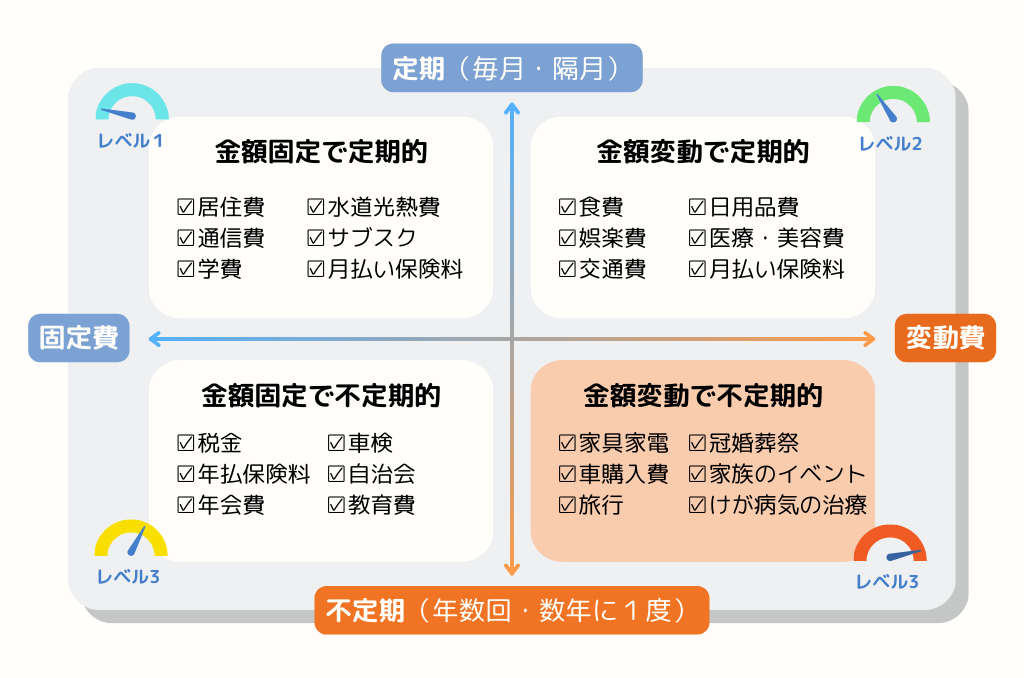

この強い家計を作るために必要な考え方が「いつ使うか」という時間軸。そして、それが金額が固定なのか変動するのかという金額軸です。その2つの軸を基準に生活の支出を4つに区別します。

そして、その区別したお金を、具体的に分けて準備をするための口座の仕組みを作ること、この2つの作業をすることで、安心して暮らせる家計になっていきます。

家計の支出を4つのグループに分ける

我が家では、リベ大Youtubeの考え方を参考に、支出を4つのグループに分けています。

まず「いつ使うか」という時間軸で支出を次の2つに分けます。

1)定期支出(毎月または隔月の頻度で支出があるもの)

2)不定期支出(年に数回、数年に1度の頻度で支出見込まれるもの)

次に、「いくら使うか」という金額軸で支出を次の2つに更に分けます。

1)固定費(毎回の支出が一定額もしくは、だいたいの金額が決まっているもの)

2)変動費(毎回の支出が一定にはならないもの)

この2つの軸を使って支出を分けていくと、上の図のように4つの部屋に分かれます。

中には、同じ教育費でも毎月支出がある小学校の学費などと、年に数回のクラブ活動費や学用品購入費などに分かれるものもあります。

我が家ではExcelを使って、わかる範囲で想定される全ての支出をリストアップして、固定費と変動費、定期支出と不定期支出を分類しています。

↓こんな感じ(エクセルの画面)

リストアップする際は、下記の項目も一緒にリストアップして、口座の資金移動などの計画も立てています。

・支出口座と支払い方法

・毎回の金額

・年間頻度(毎月なら12回、2年に1度なら0.5回)

・年間金額(1年間にならした金額)

・月割金額(1月にならした金額)

4つに分かれた支出のうち、予め計画と準備が必要なレベルとして1〜4で表示しました。1が管理が簡単、数字が大きくなるごとに管理が難しいものになります。

Lv.2:ほぼ毎月支出があり、金額が毎回変動するもの

Lv.3:年に数回か数年に1度、金額が毎回ほぼ変わらないもの

Lv.4:年に数回か数年に1度、金額が毎回変動するもの

Lv.1〜2はほぼ毎月支出があるため、日頃の使い過ぎだけ気をつけていれば、家計が成り立たなくなることはないですが、Lv.3〜4の不定期に現れるボス的支出については、それに備えてのパワー(お金)をチャージ(貯金)しておかなければLv3〜4のボスを倒せません。

また、Lv2、Lv4の変動費については日頃の節約意識が必要になってくる部分なので、予算を立てて、できる限りその予算内で使っていく工夫がLv2とLv4の支出をコントロールしていく方法になります。

Lv1は、固定で毎月支出するもの、契約したらずっとその金額を払っていくものになるので、管理は簡単ですが、家計全体に与えるインパクトは大きめなものになります。契約前によく考えること、定期的な見直しをすることがLv1の支出には必要になります。

「家計管理って何処から手をつけたらいいの?」という方は、まずは、時間軸を広く、想定される限り全部の支出を棚卸して、上記の4つの分類して見ましょう!

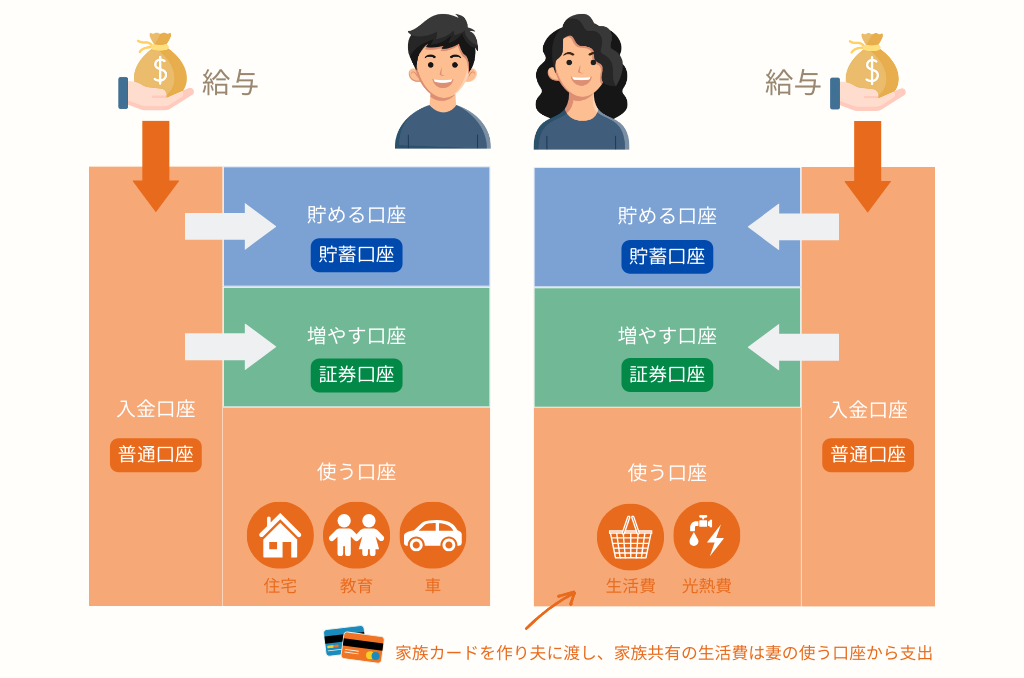

家計の口座を3つに分ける

上記の分類をすると、不定期支出に対する備えが必要なことがわかります。その備えのための貯蓄が必要ですね。

ただ、給与口座のみで管理していると、どの分が不定期支出のためにとっておかないといけない金額なのかが分からなくなってしまいます。

そのため、我が家では不定期支出用(貯める用)の口座を作り、銀行口座を分けることによって管理しています。

また、近年は年金問題などで取り上げられるように、老後資金も自身で準備しないと不安がありますよね。長期で準備していくお金は、複利の力を働かせられるので、NISA制度やiDeCo制度などを使って準備していくと、お金を増やしながら老後資金を準備できます。

我が家では、つみたてNISAで全世界株などにインデックス投資する投資信託を毎月定額でつみたてて、老後資金を準備しています。

※個別株などは難しく、失敗した経験あり(涙)インデックス投資が一番気軽に確実ということを肌で感じました。

上記のように、給与受け取り口座&日常使う口座の他に、不定期支出に備える「貯める口座」と、長期で備える「増やす口座」が必要になるというお話なわけですが、ここで、どうやって口座を分けているの?資金はどうやって移動しているの?という疑問が出てきますよね。

我が家のパターンを下の図でざっくりご紹介します。

給与が振り込まれたら、まず貯める口座(貯蓄口座)と増やす口座(証券口座)に自動で振込を行います。

この自動振込は、一度設定してしまえば、毎月同額を同じ日に振込してくれるので、面倒なのは一回のみです。

残った金額が、ほぼ毎月支出がある定期の固定費と変動費になります。この口座は主に夫が固定費、妻が変動費という感じでざっくり担当を分けています。日常で夫が使う生活費については、楽天カードの家族カードを作り、妻の口座から引き落とされる仕組みになっています。

※ただ、今までほぼ全てをクレジットカードで支出していたんですが、家計簿(マネーフォワードME)に自動反映されるタイムラグや、実際の口座残高が1月遅れに出金されることなど、予算管理をする上で管理しづらい点が気になっていたので、今後はうまくデビットカードやプリペイドカードなども組み込んでいきたいなと考えています。

まとめ

今回は、長期的に支出を見込んで棚卸をして、定期・不定期、固定・変動という2つの軸で4つのグループに支出を分けるという準備、そして、不定期に分けられた支出を準備するための口座を作り、給与受け取り口座から自動振込をして、将来の支出に備える仕組みについてをご紹介しました。

ぜひ、安心して暮らせるために、2つ準備をして見てくださいね!

<次回>我が家が利用している銀行・クレカとおすすめの銀行・クレカ

次回は、我が家が実際に利用している銀行口座とクレジットカードと、そのほかにも自動振込や家族共有管理をする上でおすすめの銀行・クレカをご紹介します。

エルハウスの公式LINEから、「家計セミナー」や「家計簿ワークショップ」開催などのお知らせもさせていただきます。「家計相談希望」とメッセージでふみねぇに直接家計についての質問をしていただくことも可能です。ぜひご利用くださいませ。

この記事へのコメントはありません。